Beispielreport Teil 5: FRR Cashflow Analyse

Innerhalb des Financial Risk Reports stellt die BAMAC GROUP zahlreiche Untersuchungen an, um eine umfassende Lieferantenbewertung zu garantieren. In diesem Artikel stellen wir die Ergebnisse der Cashflow Analyse der Muster AG vor.

Cashflow Analyse im Financial Risk Report

Zu den zahlreichen Untersuchen des Financial Risk Reports, die eine umfassende Lieferantenbewertung garantieren, gehört auch eine Cashflow Analyse. Hier stellen wir Ihnen die Ergebnisse für die Muster AG vor.

Cashflow der Muster AG

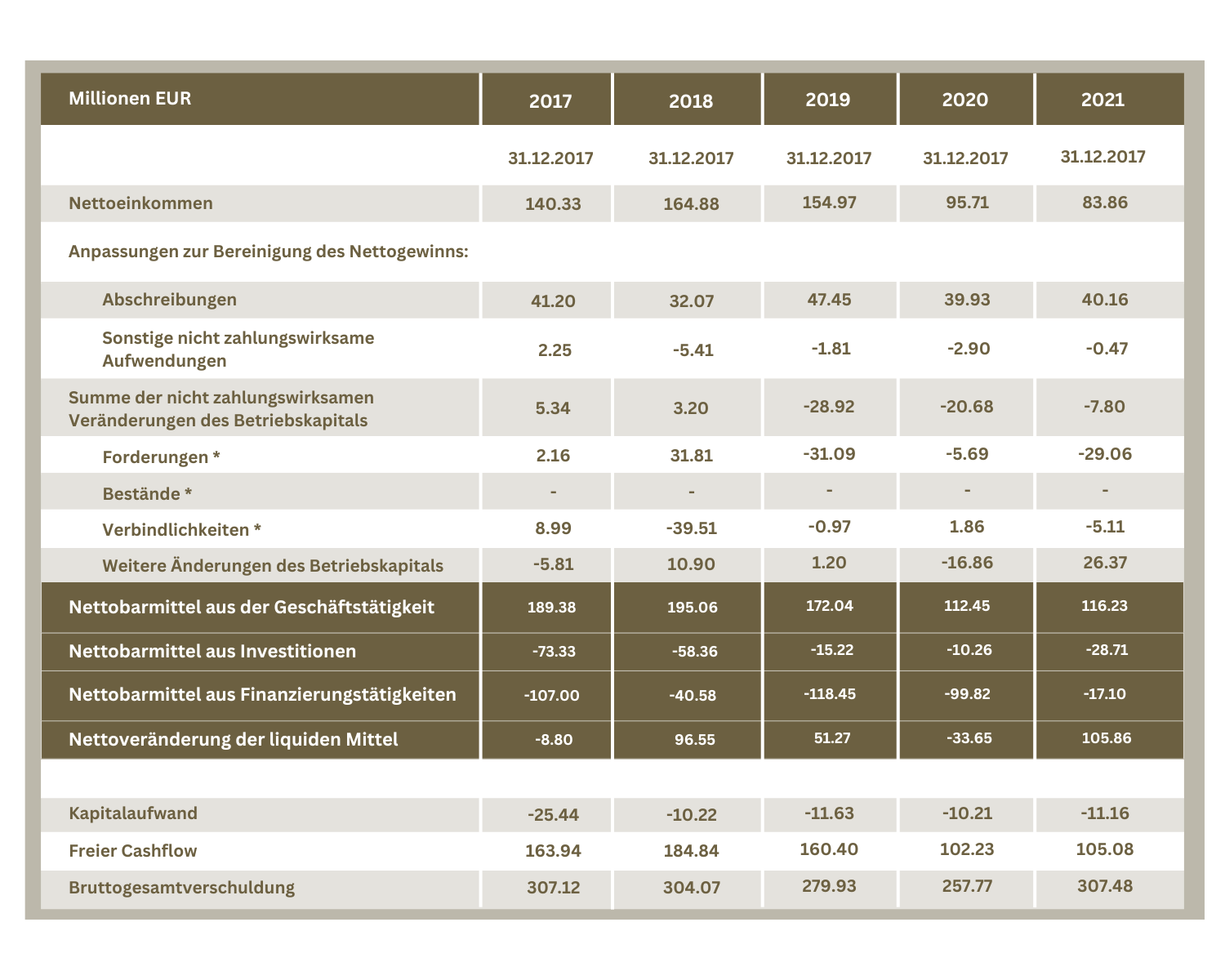

Zum 31. Dezember 2021 attestiert die Analyse der Muster AG einen positiven Cashflow Ausblick. Das Unternehmen hat im letzten Geschäftsjahr einen positiven Cashflow zu einem guten Niveau erwirtschaftet. Die Deckung der Investitionsausgaben durch den intern erwirtschafteten Cashflow war mit mehr als 400% außergewöhnlich hoch. Zudem deckte der freie Cashflow die Schulden zu hohem Maße ab. Es fällt auf, dass die Investitionsausgaben drastisch unter den Abschreibungen des laufenden Jahres liegen, was auf einen beträchtlichen Grad an Unterinvestition hinweisen kann.

Der freie Cashflow der Muster AG

Der freie Cashflow ist der Cashflow, den ein Unternehmen erwirtschaften kann, nachdem es die Kosten für die Erhaltung oder Erweiterung seiner Vermögenswerte berücksichtigt hat. Die Analyse, des freien Cashflows der Muster AG ergab, dass dieser in den letzten 5 Jahren positiv war. Er reichte von einem Höchstwert von 184,84 Mio. EUR im Jahr 2018 bis zu einem Tiefstwert von 102,23 Mio. EUR im Jahr 2020. In den letzten 12 Monaten, endend mit dem Jahresabschluss des Geschäftsjahres 2021, stieg der freie Cashflow von 102,23 Mio. EUR auf 105,08 Mio. EUR an.

* Bei diesen Zahlen kann es sich in einigen Fällen um Schätzungen handeln, die aus Bilanzdaten abgeleitet werden.

Die Schuldenlast der Muster AG

Wie oben bereits angedeutet, ist es notwendig die Schuldenlast einzubeziehen, wenn eine Cashflow Analyse erfolgen soll. Für die Muster AG stieg die Schuldenlast von 257,77 Mio. EUR im Jahr 2020 auf 307,48 Mio. EUR im Jahr 2021. Der freie Cashflow stieg ebenfalls. Das Verhältnis freier Cashflow zu Gesamtschulden sank jedoch, da der Anstieg der Schuldenlast das Wachstum des freien Cashflows übertraf. Dennoch deuten Verhältnisse in dieser Größenordnung von freiem Cashflow zur Schuldenlast in der Regel auf ein solides Zahlungsfähigkeitsprofil hin.

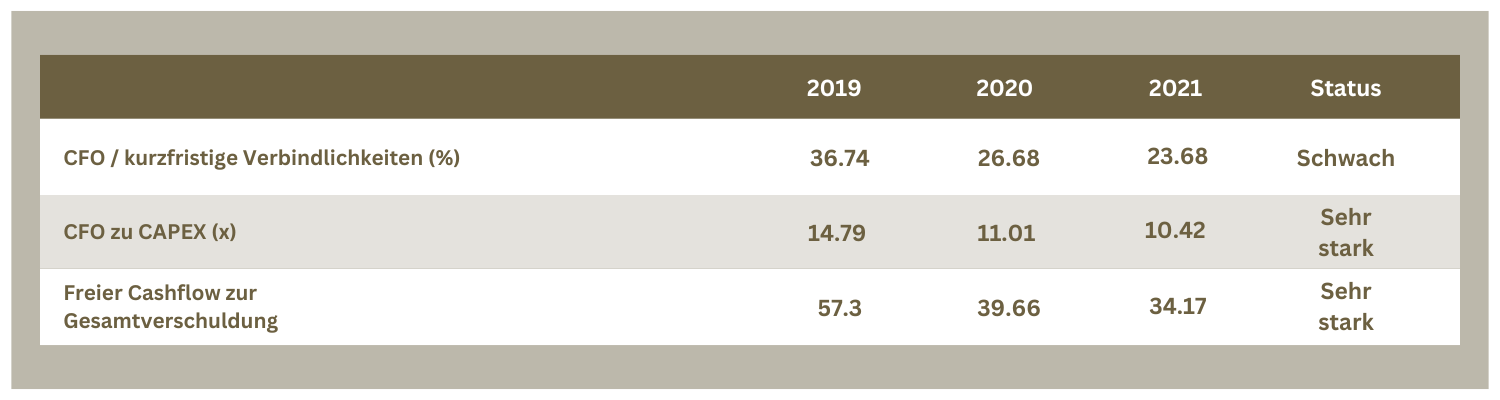

Die Cashflowanalyse innerhalb des Financial Risk Reports ergab Folgendes:

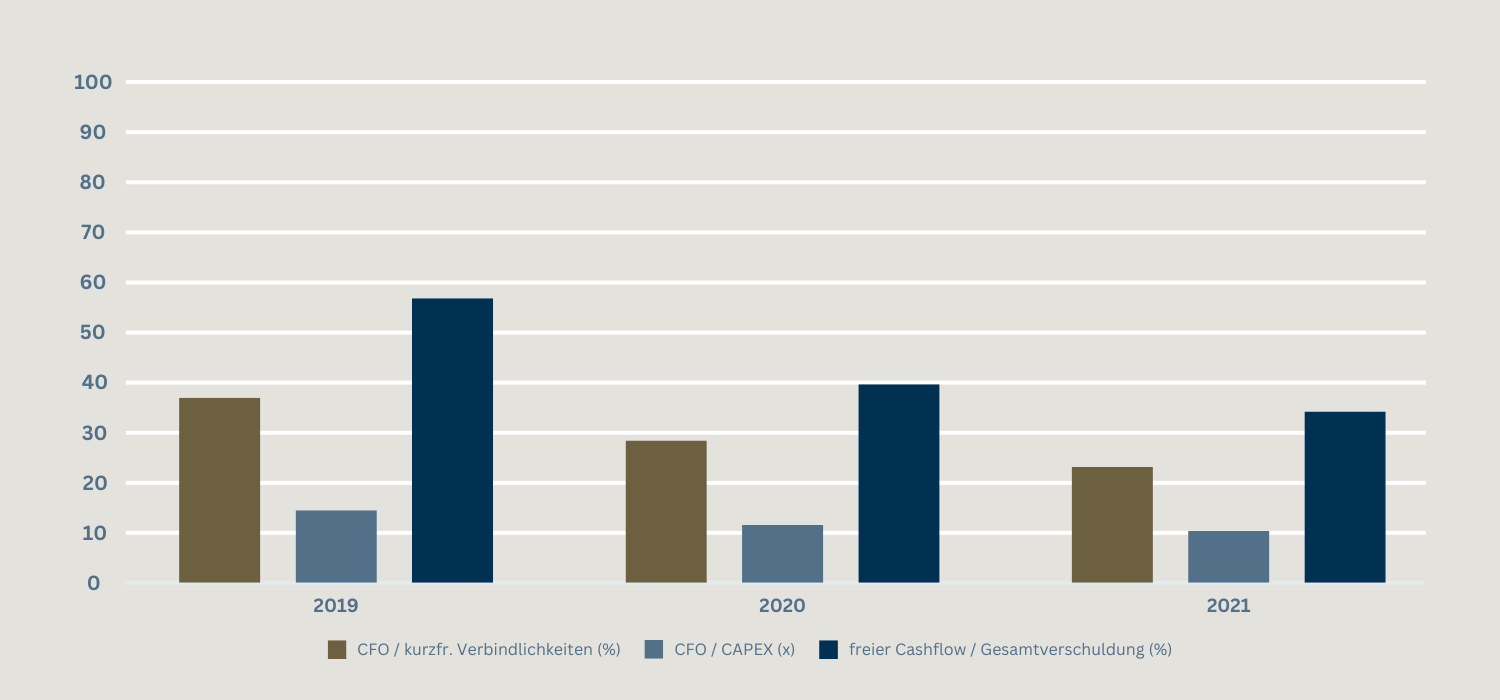

Das Verhältnis von CFO (Cashflow aus operativer Tätigkeit) zu kurzfristigen Verbindlichkeiten liegt bei 23,68%. Dies deutet auf eine schwache Cashflow-Deckung hin, da der Cashflow aus den operativen Aktivitäten nur einen Teil der kurzfristigen Verbindlichkeiten des Unternehmens abdecken kann. Vergleichen wir den Cashflow aus den operativen Aktivitäten (CFO) mit den Investitionen (CAPEX) erhalten wir ein Verhältnis von CFO zu CAPEX (10,42x) welches auf eine sehr starke Cashflow-Deckung hinweist.

Der CFO ist mehr als ausreichend, um die Kapitalausgaben des Unternehmens zu decken. Anders ausgedrückt kann aus diesem Sachverhalt geschlussfolgert werden, dass das Unternehmen in der Lage ist, Investitionen aus dem generierten Cashflow zu finanzieren, was wiederum auf eine solide Finanzierungsbasis hindeutet. Auch das Verhältnis des freien Cashflows zur Gesamtverschuldung von 34,17% bedeutet eine starke Cashflow-Deckung. Aus der Tabelle sind die die konkreten Zahlen zu entnehmen.

Zusammenfassend zeigen diese Kennzahlen unterschiedliche Aspekte der Cashflow-Deckung des Unternehmens. Während die Deckung der kurzfristigen Verbindlichkeiten möglicherweise schwächer ist, deutet die Fähigkeit, Investitionen zu decken, sowie die Deckung der Gesamtverschuldung durch den freien Cashflow auf eine stärkere finanzielle Position des Unternehmens hin. Die Abbildung oben verdeutlicht dies noch einmal.

Im nächsten Teil unserer Blogserie zum FRR geht es um die Liquiditätsanalyse des Lieferanten. Alle weiteren Blogbeiträge über den Financial Risk Report finden Sie auch einfach weiter unterhalb dieses Beitrags.

Kategorien dieses Beitrages

Further interesting Beiträge.